Norte-americanos lançam oferta sobre ES Saúde, Fidelidade contesta

Dona dos hospitais da Luz e Loures disputada dentro e fora de bolsa. Unitedhealthcare oferece cinco euros por cada acção detida pela Rioforte, Novo Banco e ESFG.

Os norte-americanos da Unitedhealthcare (UHG, donos da Amil) apresentaram uma proposta directa à Rioforte, ao Novo Banco e à Espírito Santo Financial Group (ESFG) para ficarem com 51% do capital da Espírito Santo Saúde (ES Saúde), oferecendo cinco euros por cada acção. A oferta dura até sexta-feira à tarde, o mesmo dia em que termina a Oferta Pública de aquisição (OPA) da Fidelidade sobre a empresa.

Os chineses da Fosun, donos da seguradora, alegam que o negócio particular dos norte-americanos é “manifestamente ilegal” e esperam que a CMVM (regulador do mercado de capitais) se pronuncie. Em comunicado, a empresa diz que a oferta “só poderia ter sido feito no âmbito da OPA da Fidelidade e seguindo as regras das ofertas concorrentes, designadamente se o respectivo registo na CMVM tivesse sido obtido até ao passado dia 3 de Outubro”.

A investida – lançada fora de bolsa, num processo separado da OPA, e feita sem recurso a financiamento “ou outras contingências” – ultrapassa o valor colocado em cima da mesa pelos chineses da Fosun (donos da Fidelidade), de 4,82 euros por título. A proposta foi concretizada nesta terça-feira e confirmada ao mercado num comunicado divulgado no site da CMVM, o regulador do mercado de capitais.

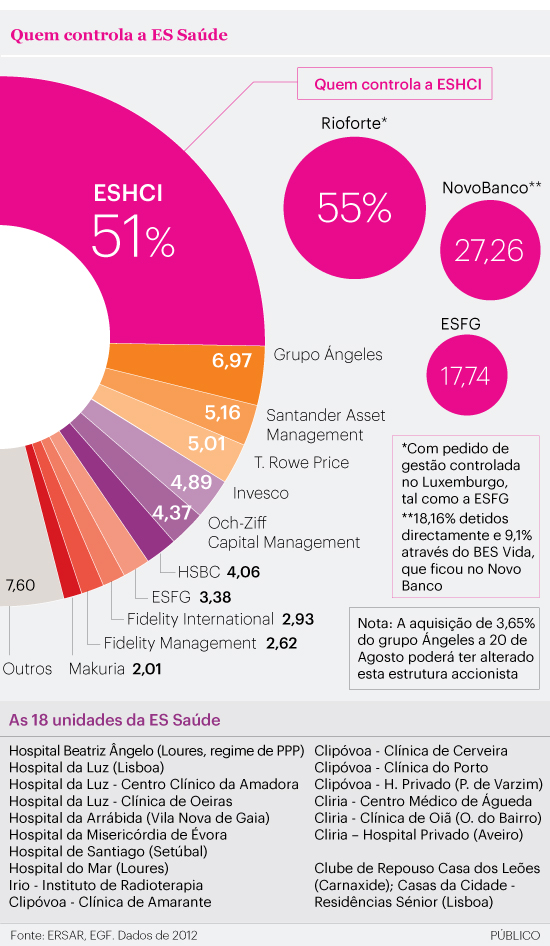

Em causa está uma oferta bilateral que visa os 51%, detidos pela Espírito Santo Health Care Investment (ESHCI), que por sua vez é controlada em 55% do capital pela Rioforte (actualmente processo de gestão controlada no Luxemburgo), em 27,26% pelo Novo Banco e em 17,74% pela Espírito Santo Financial Group (ESFG).

Se a proposta dos norte-americanos for aceite, a Unitedhealthcare tem de lançar de imediato uma OPA obrigatória sobre o restante capital, oferecendo no mínimo os mesmos cinco euros por acção. Vingando o negócio particular com o accionista maioritário da ES Saúde, os norte-americanos dizem que lançam a OPA “em iguais termos e condições”.

Segundo o comunicado da UnitedHealthcare, a prosposta “não está condicionada a aprovações finais pelas autoridades portuguesas”. No entanto, a UHG diz já ter apresentado à Autoridade da Concorrência (AdC) um “pedido de avaliação da transacção” e compromete-se a “não exercer os seus direitos de voto de modo a implementar a transacção antes de uma decisão final” deste regulador. Para que o negócio avance, dizem os norte-americanos, também não é preciso que, antes disso, a UHG obtenha o consentimento do Governo (via ministérios da Saúde e Finanças) para haver uma mudança de controlo accionista do hospital Beatriz Ângelo, em Loures (gerido em regime de parceria público-privada, PPP).

Para a Fidelidade, “o referido ‘anúncio’ será enganador na medida em que a eficácia da oferta estará sempre condicionada ao consentimento prévio do Ministério das Finanças e do Ministério da Saúde, ao contrário do que é afirmado”. A seguradora considera ainda que “o mero anúncio de uma intenção de lançar uma oferta constituiu só por si uma violação grave do Código dos Valores Mobiliários”, afirmando aguardar “o pronunciamento urgente e clarificador” por parte do regulador do mercado de capitais.

O grupo de prestação cuidados de saúde norte-americano já tinha feito uma proposta directa, mas não vinculativa, para comprar a participação de 51%, oferecendo 4,75 euros por título. A Espírito Santo Health Care Investment e a Rioforte, embora tenham dito que admitem vender a sua posição na ES Saúde, rejeitaram a proposta quando em paralelo já tinha sido alvo de uma OPA por parte dos mexicanos do grupo Ángeles e do Grupo José de Mello Saúde, que entretanto foram ultrapassados na OPA pela Fidelidade.

A Fidelidade, cuja OPA decorre até sexta-feira, colocou como condição para o sucesso da operação ficar com pelo menos 50,01% do capital, o que torna relevante a posição maioritária da ESHCI. O prazo para a apresentação de ofertas concorrentes na OPA já terminou, o que significa que, neste processo, a seguradora segue isolada na corrida (o prazo para os accionistas alienarem acções termina na sexta-feira).

Mas o aparecimento de uma investida directa sobre os 51% da ESHCI num negócio particular vem baralhar o jogo pelo controlo da empresa liderada por Isabel Vaz, ameaçando a OPA da Fidelidade, seguradora onde os chineses da Fosun detêm 80% do capital e onde a Caixa Geral de Depósitos também é accionista.

A ESHCI tinha agendada uma assembleia-geral para esta terça-feira, para votar a venda dos 51% da empresa na OPA à Fidelidade, mas – diz o Jornal de Negócios – a reunião magna terá sido adiada, o que indicia que os accionistas quererão avaliar a proposta dos norte-americanos antes de tomarem uma decisão sobre a oferta da Fidelidade, que agora tem um valor mais baixo do que os cinco euros por acção oferecidos pela Unitedhealthcare.

Um indício de que os norte-americanos não tinham desistido da corrida pelo controlo da empresa liderada por Isabel Vaz foi o facto de terem solicitado a autorização relacionada com a mudança de controlo accionista da ES Saúde, por causa da gestão em PPP do hospital de Loures, unidade de saúde onde o grupo presidido por Isabel Vaz vai buscar mais de 20% das receitas.

O grupo UnitedHealth ficou com rede de unidades que pertencia a Hospitais Privados de Portugal (HPP) após adquirirem brasileira Amil (que, por sua vez, comprara a HPP à Caixa Geral de Depósitos no início de 2013).

Agora denominado Grupo Lusíadas Saúde, a empresa de saúde detém três clínicas e seis hospitais, localizados em grandes centros urbanos como Lisboa e Porto. Neste universo está incluído o Hospital de Cascais, este em regime de PPP.

Cotado na New York Stock Exchange, o grupo presidido por Stephen Hemsley opera através de duas empresas, a UnitedHealthcare e a Optum. Além dos EUA, está presente em mais de 125 países, emprega 160.000 trabalhadores e serve mais de 85 milhões de pessoas. De acordo com a CMVM, as receitas do grupo superam os 120 mil milhões de dólares (95 mil milhões de euros) e a capitalização bolsista ronda os 85 mil milhões de dólares (67 mil milhões de euros).

Devido à presença que já detém no mercado nacional, uma oferta bem sucedida por parte dos norte-americanos terá de passar pelo crivo da Autoridade da Concorrência, que poderá colocar condições ao negócio (como, por exemplo, a alienação de unidades).

A proposta dos norte-americanos avalia a ES Saúde em 477 milhões de euros, mais 66,8 milhões do que o montante a que a empresa ficava avaliada quando os mexicanos do grupo Ángeles lançaram a primeira OPA, em Agosto.

Esta terça-feira, os títulos da empresa gerida por Isabel Vaz fecharam nos 4,76 euros, com uma desvalorização de 1,3%.