Rioforte rejeita vender 51% da ES Saúde à Amil sem OPA

A empresa que controla a ES Saúde, em gestão controlada no Luxemburgo, admite vender a sua posição, mas num “processo aberto” como a OPA.

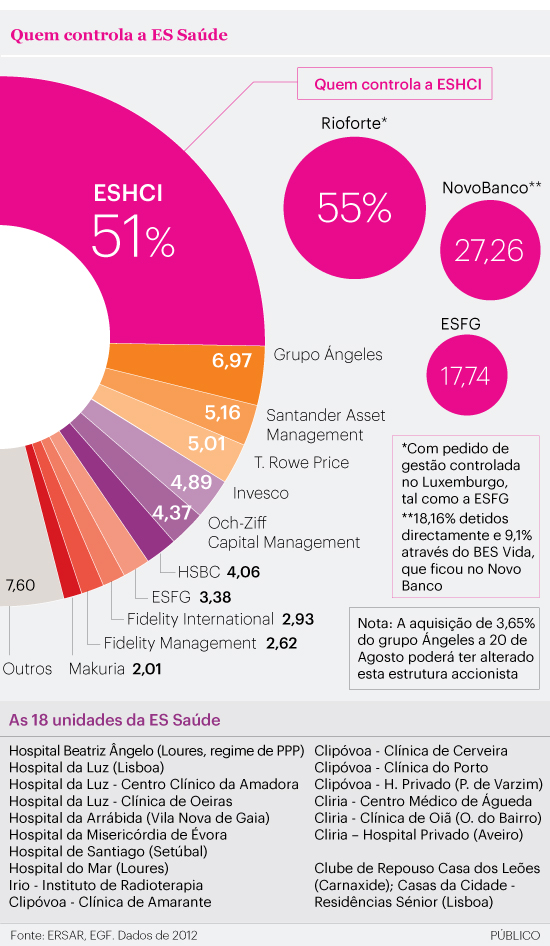

A Rioforte, que pertencia ao universo do GES e que actualmente está em processo de gestão controlada no Luxemburgo, é dona de 55% da Espírito Santo Health Care Investments (ESHCI), que, por sua vez, detém 51% da ES Saúde.

A verdade faz-nos mais fortes

Das guerras aos desastres ambientais, da economia às ameaças epidémicas, quando os dias são de incerteza, o jornalismo do Público torna-se o porto de abrigo para os portugueses que querem pensar melhor. Juntos vemos melhor. Dê força à informação responsável que o ajuda entender o mundo, a pensar e decidir.

A Rioforte, que pertencia ao universo do GES e que actualmente está em processo de gestão controlada no Luxemburgo, é dona de 55% da Espírito Santo Health Care Investments (ESHCI), que, por sua vez, detém 51% da ES Saúde.

Em comunicado, o regulador do mercado de capitais refere que a Espírito Santo Health Care Investment e a Rioforte diz que estão disponíveis para vender aquela participação, mas “sublinham privilegiar um negócio a celebrar no âmbito de um processo aberto e competitivo, como aquele que é proporcionado por uma oferta pública de aquisição”.

A proposta em causa foi feita pelos norte-americanos da UnitedHealthcare Group (donos da Amil) directamente junto da Rioforte, num processo separado ao das OPA lançadas sobre a ES Saúde, que já foi alvo de propostas de compra por parte dos mexicanos da Ángeles, do Grupo José de Mello Saúde e da Fidelidade.

Antes e depois de o grupo Ángeles anunciar a OPA sobre a ES Saúde para ficar com o controlo da empresa, a UnitedHealthcare Group fez uma proposta directa, não vinculativa, às sociedades do Grupo Espírito Santo International para comprar a participação de 51% do capital, revela a CMVM.

A 8 de Setembro, quando a ES Saúde já tinha sido alvo da OPA dos mexicanos e dias antes de o Grupo José de Mello Saúde fazer a sua investida, a Rioforte “respondeu que, em virtude de se encontrar em situação de gestão controlada, não está em condições de entrar em processos de negociação directa”. Tendo sido lançada a OPA do grupo Ángeles (a que se seguiriam duas ofertas concorrentes), a Rioforte referiu ainda que “a UnitedHealthcare Group poderia ponderar avançar para o lançamento tempestivo de oferta concorrente”, acrescenta a CMVM.

Mais tarde, a 19 de Setembro, a UnitedHealthcare reiterou o seu interesse nos 51% através de um negócio particular, oferecendo 4,75 por cada acção.

As três empresas que lançaram uma OPA sobre a ES Saúde colocaram como condição o patamar dos 50,01% do capital para que esta se concretize, passando a controlar a empresa. Isso coloca a Rioforte como a chave de acesso à ES Saúde, que dispersou 49% do capital no início do ano.

Avanços e recuos

Até agora, a empresa liderada por Isabel Vaz já foi alvo de três OPA. Os chineses da Fosun, que controlam a Fidelidade, têm neste momento a oferta mais alta, correspondente a 4,72 euros por acção, 12 cêntimos acima da última investida da Ángeles (4,50 euros).

O período da OPA dos mexicanos já começou. No entanto, a oferta concorrente da Fidelidade só se formaliza com o registo efectivo da OPA por parte da CMVM, o que até agora ainda não aconteceu (o prazo termina esta sexta-feira).

Os preços das acções da ES Saúde têm vindo a subir mas, nesta quinta-feira, fecharam com uma descida de 0,6% para 4,87, após terem fechado a sessão de quarta-feira com o máximo histórico de 4,9 euros.

O regulador veio clarificar nesta quarta-feira que o registo da José de Mello Saúde (JMS), que também avançou com uma OPA preliminar (avançando a 11 de Setembro com uma oferta de 4,40 euros por título), só será autorizado se a empresa deixar cair a “luz verde” da Autoridade da Concorrência (AdC) ou se este organismo se pronunciar até quinta-feira, o que bloqueia a JMS.

Na quarta-feira à noite, a JMS enviou um comunicado onde afirmava que tinha pedido à CMVM para esta esclarecer “sobre se a sua oferta, uma vez revista nos termos legais e sujeita à aprovação pela AdC, está em condições de ser admitida, como deverá ser, em termos que permitam à JMS concorrer com as demais ofertas entretanto anunciadas”.

Pela sua dimensão e pelo impacto que a decisão da AdC poderá ter nos negócios, a JMS considera que “não pode prescindir” do parecer da AdC. “É vital para a JMS assegurar que a sua continuidade neste processo não é afectada ou impedida pelo facto de ser manifestamente impossível obter, nos prazos anormalmente curtos impostos pela CMVM, a aprovação da AdC”, defendeu a JMS.

Numa série de perguntas e respostas sobre o processo das OPA sobre a ES Saúde publicadas no seu site, a CMVM afirmou que “a decisão de não oposição da AdC apenas tem impacto na decisão de registo da oferta se o oferente a estabelecer como condição de lançamento da oferta. Nesse caso, o registo apenas pode ser concedido uma vez obtida aquela autorização”.

O Conselho de Ministros oficializou nesta quinta-feira o arranque da oferta pública de venda (OPV) de 5% da Fidelidade aos trabalhadores da empresa. A resolução surge mais de quatro meses depois da efectivação da venda de 80% do capital da seguradora aos chineses da Fosun, e pleno lançamento de uma Oferta Pública de Aquisição (OPA) da Fidelidade sobre a Espírito Santo Saúde.

De acordo com o Conselho de Ministros, as acções, que representam 5% do capital, serão vendidas a 9,62 euros cada uma, o que implica um desconto de 5% face ao preço pago pelos chineses a 15 de Maio. Ao todo, são 6.050.000 acções, e as que não forem adquiridas pelos trabalhadores podem ser compradas pela Fosun. A empresa chinesa pode, também, tentar depois comprar os títulos que forem adquiridos pelos funcionários.

Os trabalhadores que comprarem acções da Fidelidade (onde a Caixa Geral de Depósitos passará a deter 15%) podem ficar donos de uma empresa maior do que era no momento da reprivatização à Fosun, isto no caso de a Fidelidade ganhar a corrida pela ES Saúde.