Investidores antecipam guerra pelo controlo dos hospitais da Espírito Santo

Acções da ES Saúde já valem mais do que a oferta do grupo Ángeles. CMVM reitera que está a analisar se houve abuso de informação privilegiada pela empresa mexicana.

Bastaram dois dias desde o anúncio da Oferta Pública de Aquisição (OPA) sobre a Espírito Santo Saúde (ES Saúde) pelo grupo Ángeles para que o preço das acções da empresa portuguesa superasse o valor proposto pelos mexicanos para ficar com o controlo da empresa de saúde portuguesa, dona dos hospitais da Luz, Loures e de outras 16 unidades no país.

Um sinal de que os investidores acreditam que o mercado pode assistir a movimentações com o lançamento de ofertas concorrentes acentuou-se esta quinta-feira, com a valorização dos títulos da ES Saúde para os 4,35 euros. A cotação subiu 1,75% e ficou já 1,16% acima do valor oferecido na OPA. Os analistas de mercado continuam a referir o interesse de potenciais concorrentes e dizem mesmo que não seria uma surpresa assistir-se a uma contra-oferta.

Para já, a proposta do grupo Ángeles, que ofereceu 4,3 euros por acção, valoriza a empresa em cerca de 410 milhões. E vem dar “suporte adicional” à cotação, salientaram à Reuters André Rodrigues e José Mota Freitas, analistas do Caixa Banco de Investimento. A liquidez a que se assistiu na sessão de quinta-feira foi significativa. Mais de 418 mil títulos da Espírito Santo Saúde trocaram de mãos.

O relógio para o registo da OPA começou a contar no dia seguinte ao anúncio preliminar. O grupo Ángeles tem, a partir daí, 20 dias para o fazer, cabendo-lhe definir o prazo em que decorre a oferta (entre duas a dez semanas). Caso se confirmem contra-propostas, terão de ser apresentadas até cinco dias do fim daquele prazo. E, nesse caso, o preço tem obrigatoriamente de ser superior em 2% ao valor que está em cima da mesa.

Uma análise de mercado da Millennium Investment Banking refere como potenciais interessados na ES Saúde o grupo José de Mello, os brasileiros da Amil, a seguradora Fidelidade e os grupos de investimento britânico Apax Partners e norte-americano TPG.

Sem nomear a ES Saúde, o presidente do conselho de administração da José de Mello Saúde, Salvador de Mello, veio logo na quarta-feira reforçar que “continuará a explorar novas oportunidades de crescimento”. Caso manifeste interesse na ES Saúde, o esforço financeiro do grupo José Mello, que detém activos como os hospitais CUF, seria repartido pela Associação Nacional de Farmácias (que detém 30% do capital da José de Mello Saúde).

Um concorrente de peso no sector é o grupo norte-americano UnitedHealth, que detém a Hospitais Privados de Portugal (HPP) após a aquisição dos brasileiros da Amil, que, por sua vez, compraram a HPP à Caixa Geral de Depósitos no início de 2013.

Reforço depois da OPA

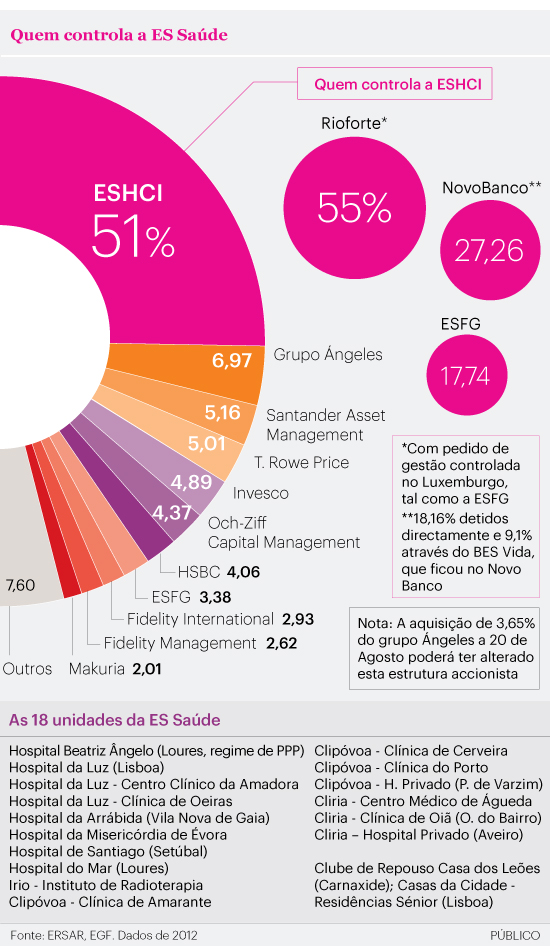

Independentemente do que acontecer, uma decisão de venda da ES Saúde terá de passar pelo crivo das autoridades luxemburguesas, uma vez que a Rioforte – accionista em 55% da ESHCI – viu aceite no Tribunal do Comércio do Luxemburgo um pedido de protecção contra credores.

Desde Julho até à véspera do anúncio da OPA, o Ángeles comprou acções da ES Saúde, ficando com uma posição de 3,32%. Uma movimentação que está a ser analisada pelo regulador do mercado de capitais, para apurar se em causa está ou não indícios de abuso de informação privilegiada. Ao PÚBLICO, o regulador esclareceu ontem que “sempre que é publicado um anúncio preliminar de OPA [a CMVM] procede a uma análise das operações feitas envolvendo as acções da entidade visada no período que o antecedeu de forma a verificar se existiu eventual utilização de informação privilegiada”.

O Governo, através do ministro da Presidência, Luís Marques Guedes, veio ontem dizer que a questão “diz respeito aos reguladores dos mercados”, rementendo para a CMVM “a devida investigação”.

O reforço accionista do grupo mexicano continuou no dia seguinte ao anúncio da OPA com a compra em bolsa de mais 3,65%, subindo a posição dos mexicanos para 6,97%. Mas sobre esta movimentação, a CMVM não esclareceu se a está a analisar. Não se sabendo a que preço é que o Ángeles comprou em bolsa as acções equivalentes aos 3,65% do capital, certo é que as aquisições feitas depois de comunicada a proposta de OPA “deverão ser publicadas e feitas dentro do preço fixado no anúncio preliminar”, referiu o regulador em resposta a questões colocadas pelo PÚBLICO. com Luís Villalobos